こんにちは。フリーランス投資家のmaruです。

今回は2020年度第3四半期決算で純利益1兆円超えで注目を浴びる「ソニー」の銘柄研究をしました。

世界的ブランド力の回復が期待されるソニーの魅力について

・リカーリングビジネスモデルへの転換

・多角的事業の成長性

・好調な業績と高い営業利益率

という3点から分析しました。

ソニーへの投資を検討している方、気になる方はぜひ最後までご覧ください!

もくじ

ソニーってどんな会社?

| 本社 | 東京都港区 |

| 設立 | 1946年5月 |

| 上場 | 1958年12月 |

| 上場区分 | 東証1部 |

| 業種 | 民生用エレクトロニクス |

| 配当利回り | 0.52% |

| 配当性向 | 7.7% |

| 時価総額 | 15.12兆円(2021年2月10日現在) |

ソニーは日本を代表するAV機器メーカーです。ウォークマンやPlayStationなどの代表的製品で世界のソニーまで上り詰めた企業ですが、2000年代頃から低迷が続いていました。一時期は2000億円を超える赤字を抱えていました。

近年はしっかり業績も回復し、ついに純利益1兆円の見通しが立つまでになりました。

配当利回りは0.52%と高くないため、基本的には値上がりを狙っていく銘柄になると思います。

ソニーの投資先魅力は?

リカーリングビジネスモデルへの転換

ソニー復活劇の最大の理由がビジネスモデルの転換だと考えられます。それがリカーリングビジネスモデルです。

リカーリングビジネスとは製品を売って終わりではなく、顧客と継続的な取引を行い、安定的な収益基盤を築くことができるものです。「Amazon prime」や「Netflix」などのサブスクもリカーリングビジネスです。

ソニーは従来、売り切り型のビジネスモデルを展開していました。ウォークマンもテレビも顧客に販売して終わりという形でした。ソニーの製品が他社との競争に勝っている時代はそれでも問題はありませんでした。

しかしソニーのウォークマンに対して、AppleがiPodを発表し、次第に王者の座を奪われていきました。その他の製品も過去の競争力を失い、経営が落ち込んでいく一方でした。

そこでソニーはリカーリングビジネスモデルに舵を取りはじめました。わかりやすい例で言うと、「PS Plus」です。

家庭用ゲーム機PlayStationでオンライン対戦などを行うためには「PS Plus」の会員になる必要があります。その会費は月額850円で、会員数は4740万人(2020年12月末時点)です。

3ヶ月契約や1年契約などのプランによって料金体系は異なりますが、単純計算で「PS Plus」の会費だけで年間およそ4800億円の収益を挙げられるということになります。

新型のPlayStation5などが発売され、ハードウェアの売り上げも期待がされますが、「PS Plus」の会員数の増加も期待できます。

他にも音楽事業で「Spotify」への音源提供や、映画事業で「Netflix」への提供などをすることで定額制の恩恵を受けています。こちらもリカーリングビジネスのひとつと言えるでしょう。

安定した基盤で収益を挙げ、その基盤を拡大しながら成長していくことが期待されるのがソニーのリカーリングビジネスです。

多角的事業の成長性

ソニーはもともと代表的だった「エレクトロニクス」だけでなく「ゲーム」「音楽」「映画」「半導体」「金融」などあらゆる分野で事業を展開しています。収益基盤が複数に分散されているのもソニーの強みと言えそうです。

例えば21年3月期を見ると、米国からの規制によるファーウェイ向けのイメージセンサー販売が激減し、半導体部門が不振でした。

一方で、巣ごもり需要やPlayStation5の発売などで大きく伸びたゲーム事業、記録的大ヒット映画『鬼滅の刃』に関連した映画事業や音楽事業などが牽引し、半導体部門をカバーしています。

さらにそれぞれの事業を掛け合わせることで新たなビジネスチャンスを作り出しているのもソニーの特徴です。

映画部門や音楽部門で大ヒットを記録した『鬼滅の刃』ですが、今後PlayStationでの新作ゲームソフトが発表されています。分野を横断したビジネス展開ができるのもソニーの強みです。

ソニーは特にエンターテインメント部門に積極的な投資を行なっています。2020年にアメリカのゲーム開発企業「エピックゲームズ」に出資、アメリカのAT&Tからアニメ配信サービス部門「クランチロール」を買収など更なる事業展開に向けた投資を行なっています。

先ほど紹介したリカーリングビジネスを基盤にしつつ、多角的に展開する事業領域を横断しながら新たなビジネスを展開していくことがソニーの強みと言えるでしょう。

好調な業績と高い営業利益率

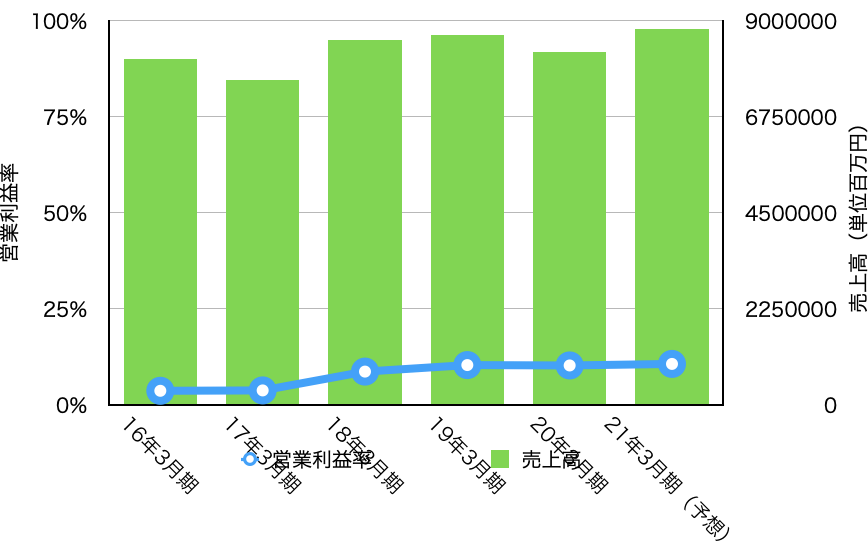

ソニーは順調な業績で推移してきています。

売上高に多少の変動はあるもののしっかり高い水準を維持し、コロナ禍においても増収増益を果たしているのはソニーの強さが発揮されていると思います。

さらに特筆すべきは高い営業利益率です。

16年3月期時点では3.6%だった営業利益率が20年3月期には10.2%にまで伸びてきています。

ライバル企業のパナソニックは3.9%、シャープも2.3%ということを見ると、ソニーの強みがわかると思います。

リカーリングビジネスモデルと多角的事業の成長性に裏打ちされた好調な業績はソニーの大きな魅力になると思います。

ソニーの株価は?

ソニーの過去5年間の株価の推移は以下のチャートのようになっています。

株価は右肩上がりの上昇トレンドになっており、特に2月3日の決算発表で純利益1兆円超えが分かってから大きく上昇しています。

業績の改善とともにしっかりと株価も伸びてきているので、今後の業績の推移に注目していくことが重要になると思います。

まとめ

いかがだったでしょうか?

今回は日本を代表する企業「ソニー」についての銘柄研究をしていきました。

・リカーリングビジネスモデルへの転換

・多角的事業の成長性

・好調な業績と高い営業利益率

という3点から分析しました。

繰り返しになりますが、安定した収益基盤と新たなビジネスチャンスを生み出していく強さを踏まえると魅力的な投資先だと思います。

今後の動向にも注目していきます。

最後まで読んでいただきありがとうございました。またお願いします。